News & Insights

“Meta-Fi” Dijitalleşmenin Katalizörü Olur Mu? - Bölüm 2

Onur Küçük | MANAGING PARTNER

14.10.2022Bir önceki yazımızda, finansal metaverse çerçevesinde kripto paraların metaverse’teki karşılığı ve değeri ile finansal metaverse’teki ürün ve hizmetler hakkında bilgilere ve metaverse’ün bankacılık ve ödeme hizmetleri sağlayan kuruluşlar üzerindeki etkisine yer vermiştik. Şimdi ise finansal metaverse perspektifinden bankacılık sektörünü, Türkiye’deki kripto paraların güncel durumunu ve finansal işlemler neticesinde elde edilen dijital ürünlerin mahkemeler tarafından mülkiyet hakkı kapsamında değerlendirilip değerlendirilemeyeceğini, Meta-Fi özelinde dikkat edilmesi gereken uyum süreçlerini ve hukuki boyutunu ele alacağız.

Bankacılık sektörü

2022 yılında hızlanan dijitalleşme hareketi ile bankacılıkta trendler değişmeye devam ediyor. Metaverse, yapay zeka, kişiselleştirilmiş finansal danışmanlık ve dijital dönüşüm, bankacılıkta yenilikleri ve değişime hazırlıkları beraberinde getiriyor. Özellikle oyun sektörünün gelişimi ile oyun içi satın alımların oldukça arttığı görülüyor. Oyuncular kendi karakterini yansıtan avatarları için kıyafet ve gerekli ürünler satın alıyor. Öyle ki, kredi kartı olmayan genç oyuncular sanal kartlar vasıtasıyla satın alma süreçlerini gerçekleştirebiliyor. Şimdilik avatarlarını yaratan genç oyuncuların ilerleyen dönemlerde sahip olduğu avatarları NFT ile farklı oyunculara satabilmesi mümkün hale gelecek.

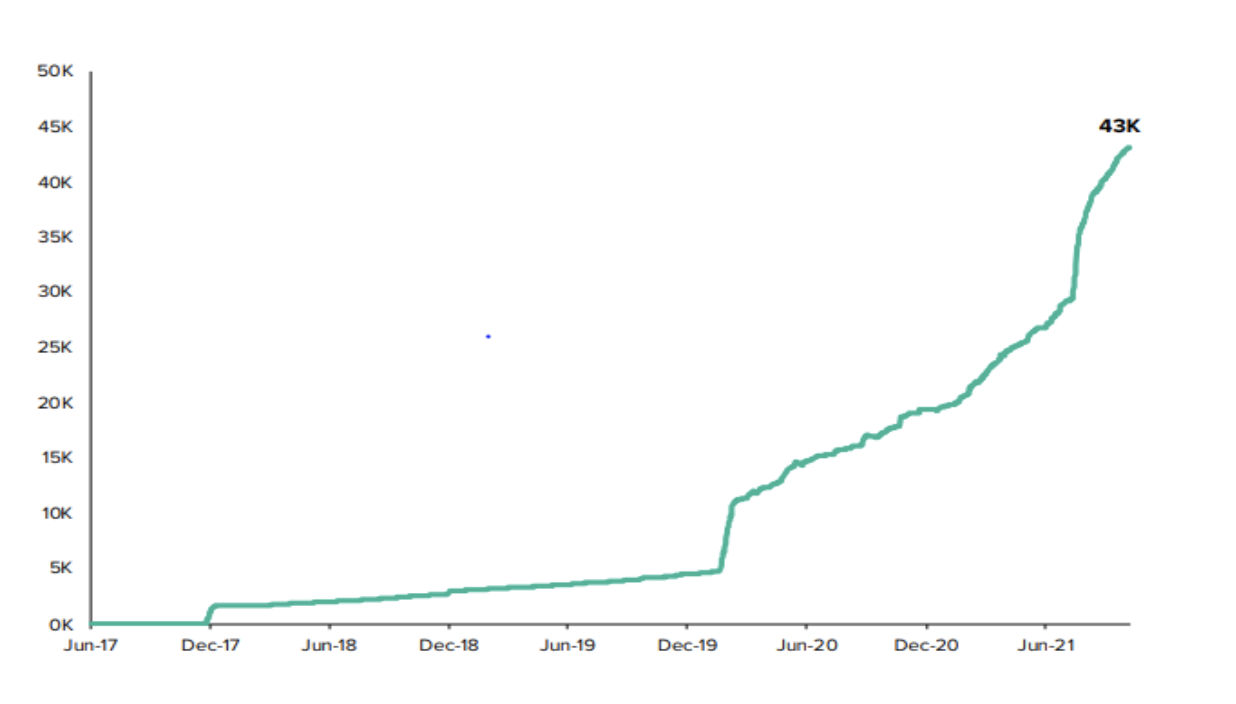

Kripto yatırım şirketi olan Grayscale tarafından hazırlanan Metaverse: Web 3.0 Sanal Bulut Ekonomileri Raporuna göre Haziran 2020-2021 arasında metaverse cüzdan sayısı 10 kat arttı. Raporda aynı zamanda Web 3.0 ve Web 2.0 arasında bir karşılaştırma yapıldığında, Metaverse dünyasının, kullanıcı sayısı bu şekilde artmaya devam ederse önümüzdeki yıllarda ana akım olma potansiyeline sahip olacağı belirtiliyor. Raporda ayrıca metaverse dünyasındaki sanal arazi, ürün ve hizmet satışlarının 200 milyon doları aştığı ifade ediliyor.

Metaverse Cüzdan Sayısının Kullanım Grafiği, Grayscale

Fintech kuruluşları ve bankalar da bu gelişmelere kayıtsız kalmayarak harekete geçiyor. Türkiye’de Garanti BBVA Portföy, ‘’ Garanti Portföy Metaverse ve Yeni Teknolojiler Değişken Fonu’nu’’ (MET) kurdu. Bu fona Garanti BBVA şubelerinden ve dijital kanallarından yatırım yapılabiliyor. Başka bankada hesabı olanlar da TEFAS aracılığıyla alt limit olmaksızın yatırım yapabilme olanağına sahip. Aktif Bank, sanal arsalardan oluşan Decentraland’den geniş bir alan satın aldı ve tasarım işlerine başladı. Bu alanda spor ve eğlence platformu olan Passo ile çeşitli organizasyon ve etkinlikler düzenlenecek. Bunun yanı sıra, global çevrimiçi oyun platformu ve dünya çapında 200 milyonu aşkın kullanıcısı olan Roblox’a ülkemizden ilk reklam veren banka Türkiye İş Bankası oldu. Oyuncular metaverse’te oyunun ilgili yerlerindeki billboardlarında İş Bankası’nın Maximum Gaming kredi kartının reklamlarını görecekler. Akbank Sanat sergilerin NFT bağlantılı olarak metaverse içerisinde açılması konusunda çalışmalar yürüttüğünü belirterek, ‘Akbank'ta 'Dijital Sanatta Şimdi: Alternatif Gerçeklikler + NFT' Sergisi’ne ev sahipliği yapıyor.

NFT’lerin değerlerine göre teminatlı kredilerin oldukça popüler olması dikkat çekiyor ve sanal arazi satın almak için ‘Metaverse ipoteği’ sağlanıyor. Wall Street’in en büyük bankalarından JPMorgan, blockchain tabanlı metaverse platformu Decentraland’de resmi olarak bir ofis açtığını duyurdu. Onyx Lounge olarak adlandırılan ofisi ile JPMorgan, yayımladığı teknik incelemesinde kullanıcılarına kiralama, ipotek işlemleri ve kredi kullanımı gibi ihtiyaçlarını karşılamak için sanal evrende yer aldıklarını belirtiyor.

Bankalar, gelişen metaverse ekonomisinde sanal para birimleri, NFT’ler ve sanal gayrimenkuller için kredi kullandırabilir ve bunları sigortalayabilir. Ayrıca sanal ATM'lerden nakit çekme ve para yatırma gibi işlemleri simüle edebilirler. İnsanların dijital varlıklara sahip olabileceği veya dijital varlıkları kiralayabileceği sanal dünyada, tıpkı gerçek dünyada olduğu gibi finansal hizmetlere ihtiyaç duyulacaktır.

Bankaların metaverse dünyasına geçişini belirleyen iki ana unsur olduğunu söyleyebiliriz. Bunlardan ilki müşteri çemberi; müşteriler sadece fiziksel dünyadayken, bankalar da öyleydi. Müşteriler gün içinde saatlerce çevrimiçi vakit geçirdiğinden, bankalar da artık çevrimiçi. Müşteriler alternatif bir evrende günde saatler geçirecekse, bankalar da aynı şeyi yapacaklar. Sonuçta müşterilerinin olduğu yerde olmaları gerekecek. Bankalar eskiden gerçek dünyaya ait ürünler satarlardı, ancak bu durum, algoritmalar gibi soyut faktörler nedeniyle değişiyor. Siber dünyada artık kripto para birimleri ve NFT kullanılarak da para yaratılabiliyor.

Y ve Z Kuşağı internet dünyasında büyüdü, ancak Alfa Kuşağı Metaverse'de olgunlaşıyor. Gelecek nesiller her zaman para kazanmanın hızlı ve kolay yollarını arayacaklardır. Bu arayış, onları daha yüksek risklere maruz bırakan seçeneklere götürebilir

Meta-Fi, Kripto Paralar ve Hukuki Boyut

Kripto paraların ve dijital varlıkların gelecekte gitgide daha çok önem kazanacağı aşikâr. Ülkeler regülasyonların temelini kripto paraların ödeme aracı olarak kullanılabilmesi anlayışına dayanarak hazırlıyor. Bilindiği üzere, Orta Amerika ülkesi El Salvador, Bitcoin’i yasal ödeme aracı olarak kabul eden ilk ülke olmuştu. İsviçre’nin Lugano şehrinde kripto paralarla ilgili olumlu gelişmeler göze çarpıyor. Yeni düzenlemeye göre, vatandaşların ürün ve hizmet alımı ve vergi ödemeleri Bitcoin ve Tether(USDT) üzerinden yapılabilecek. Bunun yanı sıra, İsviçre frangına sabitlenen yerel kripto varlığı LVGA da ödeme aracı olarak kullanılabilecek.

NFT’lerin mülkiyet hakkı kapsamında değerlendirilip değerlendirilmeyeceği ve bunun ötesinde finans ile ilişkisini etkileyen nitelikteki yargı kararlarına bakacak olursak; ilk örneği Singapur’da görebiliriz. Singapur Mahkemesi kredi teminatı olarak kullanılan bir NFT’nin taraflar arasındaki uyuşmazlık sonrası satışını engellemek için tedbir kararı uyguladı. Hatta dünyanın en büyük NFT pazarı olan OpenSea tarafından BAYC #2162 NFT’si ‘’şüpheli etkinlik’’ olarak işaretlenerek mevcut sahibinin NFT’yi satmasını imkânsız hale getirdi, alıcılar ise teklif veremedi. Nisan ayının ortalarında davacı, “chefpierre.eth” adlı anonim kullanıcıdan borç alıp, karşılığında NFT’sini teminat olarak gösterdi. Davacı krediyi vadesinde ödeyemeyince anonim kullanıcı NFT’nin mülkiyetini kendi üzerine aldı, yani NFT kendi cüzdanına aktarıldı. Davacı, BAYC (Bored Ape Yacht Club) NFT’sinin değerinin çok daha fazla olduğunu ve aslında NFT’yi sadece kredisinin teminatı olarak kullanmak istediğini, NFT’sini satma niyetinde olmadığını iddia ederek sebepsiz zenginleşme nedeniyle dava açtı. Mahkeme ise uyuşmazlık çözülene kadar NFT satışını engellemek üzere tedbir kararı verdi. Buradan çıkacak sonuç ise, mahkemenin davacı lehine tedbir kararı vermesi ile NFT’yi mülkiyet hakkı kapsamında tanımaya ve korumaya hazır olmasıdır. Davanın baş danışmanı ve Withersworldwide’ın hissedar ortağı Shaun Leong, konu ile ilgili yorumu “Bu, NFT’lerin korunmaya değer değerli mülkler olarak kabul edildiği bir ticari anlaşmazlıktaki ilk karardır” oldu.

Bored Ape olarak bilinen Bored Ape Yacht Club (BAYC), Ethereum blok zinciri üzerine inşa edilmiş, NFT (Nitelikli Fikrî Tapu) koleksiyonudur. Koleksiyon, algoritmik olarak oluşturulan çizgi film maymunlarının profil resimlerini içerir.

Davacının uyuşmazlık konusu NFT’si ise 2162 No’lu BAYC NFT’sidir.

Davaya ilişkin daha detaylı bilgi için Bloomberg raporuna linkten ulaşabilirsiniz.

NFT haline getirilmiş sanat eserlerinin telif haklarıyla ilgili yazımıza ise linkten ulaşabilirsiniz.

Mülkiyet hakkı ve telif haklarını içeren bu mahkeme kararında NFT teminatlı kredilerin kullandırılması konusu dikkat çekiyor. Beklenmedik bir kararla, dijital finans sektöründe kredi kuruluşu olarak geçen Nexo, 3 milyon dolarlık NFT destekli kredi verdiğini duyurdu. Bloomberg Tehcnology – Crypto başlığındaki habere göre, NFT destekli kredilerin teminatı olarak iki ‘CryptoPunks Zombi’ kullanıldı. Zombie NFT'lerini teminat olarak gösteren isimsiz borçlunun 60 günlük kredisi için yıllık faiz oranı %21 oldu. İşlem, NFT'lerin finansallaşmasının, geçen yıl kripto piyasalarında nakde çevrilemez tokenlerın artmasından bu yana nasıl gelişmişlik kazandığını da gösteriyor. Bir başka örnek olarak, kripto borçlusunun kredisini vadesinde ödeyememesi nedeniyle kredi platformu NFTfi’de teminat olarak gösterdiği NFT’sinden vazgeçmek zorunda kalmasını verebiliriz. Kredi platformu açısından 12.000 TL’lik kredinin vadesinde ödenmemesi sıkıntı değil, aksine kazanç sağladı. “Art Blocks Curated” setinin bir parçası olarak teminat verilen NFT’nin popülaritesi fazlasıyla artınca değeri 300.000 doları buldu. Borçlunun kredisini ödeyememesi ile NFTfi platformu, 12.000 dolarlık kredi karşılığında 300.000 dolarlık NFT koleksiyon parçasının sahibi oldu.

Başka bir dikkat çekici örneği ise Birleşik Krallık Yüksek Mahkemesi kararından verebiliriz. Women in Blockchain Talks kurucusu Lavinia Osbourne, ‘Boss Beauties’ NFT'leri koleksiyonundan iki eserinin OpenSea platformu üzerinden çalındığını iddia ederek söz konusu NFT’lerin transferlerinin durdurulması amacıyla ihtiyati tedbir talepli dava açtı. Birleşik Krallık Yüksek Mahkemesi söz konusu davada, NFT’ler’in “mülkiyet hakkı kapsamına dahil varlıklar” (property) olarak kabul edilmesine karar verdi. Buna göre NFT’lerin dava sürecinin bitimine kadar satışının ve transferinin önlenmesine ilişkin hüküm verildi. Mahkeme ayrıca OpenSea’ye ihlali gerçekleştiren iki kullanıcıya ilişkin bilgileri dosyasına sunması üzerine süre verdi. Bunun üzerine OpenSea platformu, NFT’lerin sahibinin rızası olmaksızın aktarım yaptığı iddia edilen hesapları dondurduğunu açıkladı. Yüksek Mahkeme’nin ilgili kararı da NFT’leri tedbir kararına konu edilebilecek ve hukuki olarak korunması gereken bir mal varlığı değeri olarak ele alan emsal nitelikte bir karar oldu.

Boss Beauties, pek çok farklı kültürden temsil edilen 'güzel, çeşitlilik gösteren, güçlendirilmiş kadınların' resimleriyle bağlantılı bir NFT koleksiyonudur. Davaya konu edilen NFT’ler’in ise Boss Beauty 680 ve 691 olduğu iddia edilmekte.

Son örneğimiz ise Çin Hangzhou İnternet Mahkemesi’nin 22 Nisan 2022 tarihli kararına konu olan sanatçı Ma Qianli tarafından açılan dava olacak. Sanatçı, kendisine ait “I am not a chubby tiger” isimli NFT serisinin bir parçası olan ve aşı olan bir kaplan görselini içeren çalışmasının rızası olmaksızın, BigVerse NFT platformunda bir kullanıcı tarafından “a chubby tiger taking vaccination” adı ile 899 Çin Yunan’ına sattığını tespit etti. Bunun üzerine davacı, telif hakkının ihlali oluştuğu iddiasıyla ve NFT pazar yeri platformu olarak BigVerse’ün de bu satıştan belli bir oranda pay aldığını belirtti. Tecavüz kapsamındaki eylemlerin durdurulmasını, ayrıca BigVerse’ün tazminat olarak 100.000 Çin Yunanı ödemesini talep etti. Mahkeme, BigVerse’ün sadece ‘notice and takedown’ yöntemiyle hareket etmemesi gerektiğine karar verdi. Ayrıca kullanıcılarının platforma NFT’leri yüklemeden önce bir inceleme yapmasının önemine ve yükleme öncesi eser sahipliği konusunda araştırma yapılması gerekliliğine yer vererek 4.000 Çin Yunanı tazminat ödemesine ve NFT’nin transferinin durdurulmasına karar verdi. Buradan da anlaşılacağı gibi, NFT platformlarının pazaryeri olarak hak sahipliğini doğrulayan sistemleri geliştirmeleri gerekiyor.

Örneklerde de gördüğümüz gibi mahkeme kararlarına konu olan NFT’ler mülkiyet hakkı kapsamında değerlendiriliyor. Bu anlayış, finansal anlamda NFT’lerin teminat olarak kullanılabilmesini de sağlıyor. Ancak unutulmaması gereken konu, finans sektöründe karmaşıklaşan uyum süreçlerinin yönetimi için regülasyon teknolojilerinin (RegTech) uygulanmasıdır. Finans sektöründe bu karmaşıklığın çözümü AML (Anti-Money Laundering), KYC (Know Your Customer) ve yaptırım listesi tarama gibi yöntemler olarak karşımıza çıkıyor. AML kara para aklanmasının önlenmesi, KYC ise ‘müşterini tanı’ tasarımı tanımı olarak kullanılıyor. Kara Para Aklanmasının Önlenmesi (AML) Kanunu Uyumu, detaylı müşteri incelemesini ve müşteri aktivitelerinin takibini, şüpheli işlemlerde bildirim yapılmasını, iç denetim faaliyetlerinin yürütülmesi vb. konuları içeriyor. Müşterini Tanı Modeli ve Uyumu ise (KYC) müşterilerin kimliğini tespit etme ve doğrulama gibi profil incelemesi yapılmasıdır. Önümüzdeki günlerde Türkiye açısından, MASAK yaptırımlarına tabii banka, ödeme kuruluşları ve kripto para borsalarındaki aktörler için bu sistemlerle regülasyonlara uymayan süreçler ile şüpheli hareketlerin tespiti halinde gerekli aksiyonların alınması oldukça önem kazanacak. Aksi takdirde, finans kuruluşları açısından hem maddi kayıplar hem de itibar kayıpları söz konusu olacaktır.

Türkiye’de neler oluyor?

Türkiye’nin kripto para borsasındaki durumun hala belirsiz olduğu söylenebilir. 30.04.2021 yürürlük tarihli ödeme aracı olarak kripto varlıkların kullanılmamasına ilişkin yönetmelik halihazırda geçerliliğini koruyor. Ödeme ve elektronik para kuruluşlarının, kripto varlıklara ilişkin alım-satım, saklama ve transfer hizmeti sunan platformlara veya bu platformlardan yapılacak fon aktarımlarına aracılık etmesi yasaklanıyor. Ancak bu kurumlar kullanılmaksızın madencilik yöntemi ile, cüzdandan cüzdana veya borsalar aracılığıyla kripto para sahipliği yasak değil. Ancak, Kripto Varlık Yasası ve kripto varlıklarla yapılan ödemelere ilişkin yeni bir düzenleme yürürlüğe girmediği sürece, platformlar üzerinden satın alınan sanal arazilere ilişkin herhangi bir hukuki uyuşmazlık ülkemiz mahkemelerinde dava konusu edilemeyecek ve sanal araziler temelindeki hukuki taleplerin Türk mevzuatı açısından bir karşılığı olmayacaktır.

Hal böyle olunca, kripto para borsalarının yönetimi Türkiye Ticaret Siciline kayıtlı şirketler tarafından sağlanmakta ve herhangi bir denetim, ruhsat ya da sermaye yeterliliği henüz aranmıyor. Bu nedenle de yatırımcılar hem piyasa şartları gereği değer kayıplarından hem de sermayesi güçlü olmayan borsaların batmasından dolayı mağdur oluyor. Öyle ki, reklamlarında ünlü isimlere ve lüks arabalara yer veren, yeni üyelerine 150 Dogecoin hediye eden Thodex vurgunun üzerinden sadece bir yıl geçti. Her ne kadar Thodex ve Vebitcoin gibi şirketler piyasada güven erozyonu yaratsa da döviz kurları ve enflasyon gerçeği nedeniyle Türk yatırımcılar için kripto para borsaları cazibesini koruyor. Bu nedenle kripto piyasasına yönelik mevzuat hazırlıkları için Ankara’da birtakım görüşmeler yapıldı. Bu görüşmeler neticesinde, kripto para borsasının aktörleri ve hükümet tarafında yapılan açıklamalara göre, amacın yasaklama değil, düzenleyici bir yasal düzenleme ortaya çıkarmak yönünde olduğu belirtiliyor. Neticede, Hazine ve Maliye Bakanlığı, BDDK ve SPK gibi kuruluşlarla hali hazırda bulunan taslağın kanun teklifi haline getirilerek son halinin TBMM komisyonlarında görüşülmesi bekleniyor.

Genel olarak metaverse’ü deneyimlemenin tek yolunun video oyunları olduğu düşünülüyor. Hatta çoğu insan için metaverse denince akla ilk gelen şey sanal gerçeklik gözlükleri (VR) oluyor. Ancak metaverse’ün, sanal gerçeklik, arttırılmış gerçeklik ve videodan oluşan bir evren olduğunu görüyoruz. Dolayısıyla sanal dünyaların deneyimi için çeşitli aparatların varlığı zorunlu değil. Bu kullanıcı deneyiminin sektörel bazda çeşitliliği oyuncuların istediği aktiviteye kolay ve basit bir biçimde erişim sağlamasından geçiyor. Bunun için bankacılık sektörünün de bu hıza yetişecek şekilde gelişmesi ve uyum sağlaması gerekiyor. Bankacılık işlemlerinin müşteri ile para eksenli olması ve bu ikilinin de giderek sanal hale gelmesi daha fazla bankanın sanal dünyaya katılacağı sonucunu çıkarıyor. Bunun için elektronik cüzdanlar ve bankaların metaverse’teki durumu açısından regülasyonların hızlıca dünyada entegre edilmesinde fayda Var. Dolayısıyla yukarıda incelenen mahkeme kararlarına konu olan olaylar dikkate alındığında kapsamlı bir kripto ve dijital varlıklara ilişkin yasal düzenlemelerin yürürlüğe girmesi gerekiyor. Özellikle AB ve ABD tarafından çıkarılacak kripto para yasaları merakla bekleniyor.

Finans sektörünün geleceği, bankacıların, tasarımcıların ve güvenlik analistlerinin bu yeni kavramları ne kadar iyi tanımlayabildiğine ve gelecek nesillere benzersiz bir müşteri deneyimi sunarken dolandırıcılığı ne kadar önleyebildiğine, gizlilik ve veri koruma konusundaki endişeleri ne derecede giderebildiğine bağlı olacak. Metaverse’teki karmaşık yapı ve geçişler ile farklı sanal dünyalar arasındaki geçişler sorunsuz bir şekilde sağlandığında, kimlik ve varlık geçişleri kesintisiz işler olduğunda, kullanıcıların cüzdan altyapısını kullanırken gerekli ağ güvenlikleri ile ortak protokoller oluşturulduğunda işlem hacmi oldukça genişleyecek. Gerekli altyapı ve donanım sağlandığında giyilebilir teknolojiler bizi belki de deniz kenarına götürecek ve yazın kokusunu içimize çekmemizi sağlayacak. Biz de bu evrenle ilgili gelişmelerin takipçisi olacağız.

* Bu makalemiz 21.09.2022 tarihinde Harvard Business Review Türkiye’de yayınlanmıştır. Buradan ulaşabilirsiniz.